方正证券芦哲点评10月17日国新办发布会:货币化安置如何实现房地产“止跌回稳”?

来源:宏观fans哲

核心观点

事件:国新办于10月17日举行新闻发布会,住建部、财政部、自然资源部、人民银行、国家金监总局等5部门介绍促进房地产市场平稳健康发展有关情况。

一、怎么看土储专项债?

化债加码叠加央行配合下,地方政府盘活存量闲置土地有望加速。考虑到,一方面,地方政府隐性债务置换年内有望加码,通过节省利息支出、降低地方安排自有财力清零隐债的负担、新增融资平台举债投资实体产业的空间等路径,地方财政能够腾出更多资金盘活存量土储。另一方面,土储贷款未来有望重启,在央行可能出台的专项再贷款支持下,金融机构为地方土储专项债提供配套资金的能力有所提高。因此,综合财政、金融等各类资金,地方政府盘活存量闲置土地有望持续加速。

在土储专项债发行期限、偿债资金来源等约束下,收购存量土储如何定价或将显著影响政策效果。考虑到2017年《地方政府土地储备专项债券管理办法(试行)》曾要求土地储备专项债券期限应当与土地储备项目期限相适应,原则上不超过5年;不得通过其他项目对应的土地出让收入偿还到期债券本金。因此,为准确评估政策落地效果,未来仍需高度关注地方政府收储存量土地的定价细节。

二、货币化安置如何实现房地产“止跌回稳”?

1、上轮棚改货币化怎样实现“止跌回稳”?

(1)政策脉络:棚户区改造始于2005年辽宁省试点,2008年开始全国铺开,2013年开始加速,2014年成立国开行住宅金融事业部,2015年开始大力推进货币化安置。《国务院关于加快棚户区改造工作的意见》(国发〔2013〕25号)提出“2013年至2017年改造各类棚户区1000万户”。2014年成立国开行住宅金融事业部,加强了金融支持力度,《国务院办公厅关于进一步加强棚户区改造工作的通知 》(国办发〔2014〕36号)提出“国家开发银行成立住宅金融事业部,重点支持棚户区改造及城市基础设施等相关工程建设”。2015年棚改再次提速,并开始积极推动货币化安置,6月印发《国务院关于进一步做好城镇棚户区和城乡危房改造及配套基础设施建设有关工作的意见》(国发〔2015〕37号)提出“2015-2017年,改造包括城市危房、城中村在内的各类棚户区住房1800万套(其中2015年580万套),农村危房1060万户(其中2015年432万户)”,同时要求“积极推进棚改货币化安置”(参考此前报告《保障房与“新房改”:住房保障模式的变迁》)。

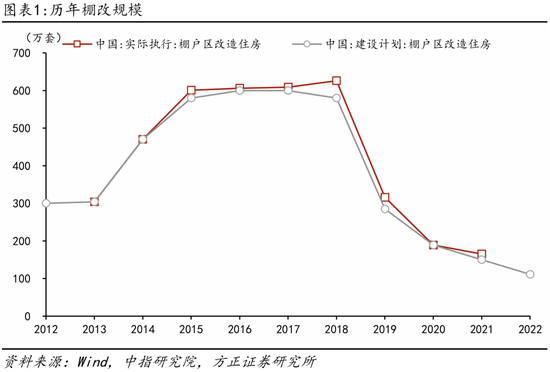

(2)建设规模:棚户区改造从2013-2015年大幅提速,接近翻倍,并在15-18年维持在年均600万套左右的历史高位。2019年以来,棚改逐步退潮,据中指数据2022年全国棚改计划开工为111万套,仅为高峰期的六分之一左右(18.5%)。汇总来看,2013-2021年一共3900万套左右,其中十三五(2016-2020年)约2400万套。

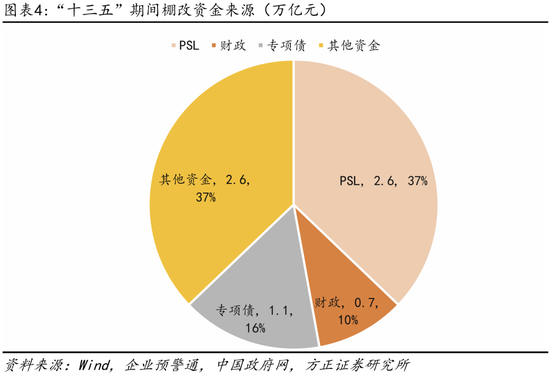

(3)总投资与资金构成:“十三五”(2016-2020年)棚改总投资约7万亿,其中PSL 约2.6万亿,占比37.1%;财政资金0.7万亿,占比10%;专项债1.1万亿,占比15.7%;其他资金(商业银行贷款、PPP等)2.6万亿。

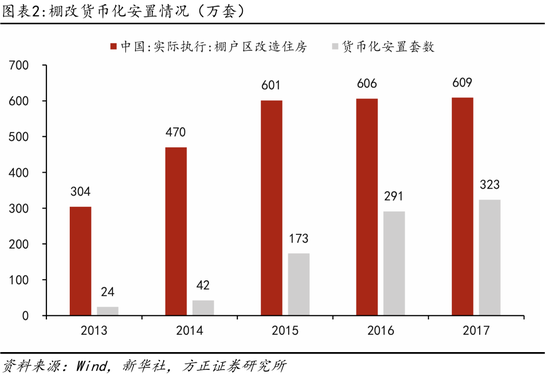

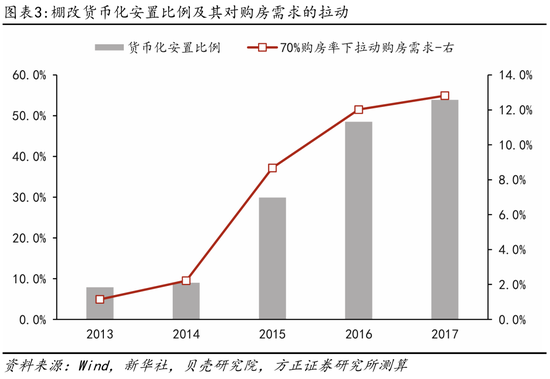

(4)货币化安置规模:棚改前期,货币化安置比例较低,在10%以下;直到2015年开始提速,提高至30%左右;2016-2017年进一步提高至50%上下,此后没有再公布。按照这一比例推算,2015年货币化安置达到了173万套,2016-2017年在300万套左右。如果2018-2020年分别为50%/30%/10%的比例,那么十三五期间货币化安置总数在1000万套左右。

(5)拉动多少房地产销售?假设棚改货币化安置中,有70%-90%会选择购买新房或二手房。如2017年609万套棚改、323万套货币化安置,对应拉动商品房销售226-291万套左右。当年商品住宅销售为1336万套、二手房430万套,货币化安置拉动12.8%-16.5%左右的销售(新房+二手房)。

2、本轮货币化安置如何实现“止跌回稳”?

本轮货币化安置能拉动多少住房销售?本次增加100万套城中村和危房改造,并未透露货币化安置比例,假设达到上轮高点比例50%,对应50万套货币化安置。按照70%-90%的购房率,对应35-45万套购买力,2023年商品房销售大约1161万套(新房+二手房),可拉动3%-3.9%的销售。

潜在空间有多大?发布会指出“只要前期工作做得好,我们还可以在100万套基础上继续加大支持力度”。按照发布会披露,全国35个大城市,需要改造的城中村就有170万套;全国需要改造的危旧房有50万套。假设293个地级市,其他城市需要改造的城中村住房是35个大城市的20%-50%,即对应1.0-2.4万套/城市,那么其他城市大约有251-627万套的需求,全国总需求(加上危房)约471-847万套。假设货币化安置比例50%、按照70%-90%的购房率,可以拉动全国住房销售165-381万套(新房+二手房)。如果后续进一步有政策加码,预计将助推实现房地产市场“止跌回稳”。

三、怎么看本次房地产政策对股债市场的影响?

权益:后续来看,近期发布的政策预期,定调相对乐观,从限购完全转向重启货币化是政策的基调逐步变化的过程,在应对美国大选、降息还未完全落定之前,政策需要留有空间。本轮政策转向已经开始,当前大概率不是本轮财政刺激的终点,但政策节奏或许不会集中式而是渐进式的释放积极信号。综合来看,在长期政策转向预期改变前,市场整体情绪有托底、但上行动力可能被三季报业绩、经济数据修复程度拖累,指数可能震荡,风格方面,在估值中枢全面修复之后,震荡期可能仍然更偏向有资金支持、业绩头部集中的大盘股,如300/50。

债券:回顾上一轮“棚改货币化”过程,我们不难发现,能够让债券市场进入熊市的因素是2016年至2018年的“去杠杆”强监管和2016年走出通缩阴影的“再通胀”,而在推行“棚改货币化”过程中,货币政策与财政政策、地产政策之间的搭配将会更好协调,以保持债券和贷款等融资利率稳定,预计债券利率短期仍将保持震荡,后续密切关注房价和房地产销售是否持续好转。

展望四季度,在主要政策利率、MLF和“降准”已经落地之后,预计10月底之前,调降LPR报价、存量房贷利率和存款利率同步下调等前期安排的政策也将陆续生效,货币政策维持宽松基调,根据安排年底之前或仍有一次“降准”,流动性供给保持充裕,预计从广谱利率中枢下移和利率之间的“比价效应”来看,债券收益率趋势上行风险较小,长端利率在震荡中把握逢高点配置的机会,预计10年利率和20年利率的关键阻力位分别是2.20%和2.40%,预计收益率曲线仍将延续陡峭化。

风险提示:(1)政策落地节奏可能影响效果;(2)微观主体积极性影响政策落地;(3)部分测算为按照区间估算,可能存在一定误差,仅供参考。

来自外发报告《货币化安置如何实现房地产“止跌回稳”?——10月17日国新办发布会点评》。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何俊熹