防范更大抛售!美债期权交易员押注10Y收益率将达到4.5%

智通财经获悉,美国国债期权市场正弥漫着看跌情绪,交易员们押注,在距离美国总统大选仅剩几天的关键时期,债券价格将进一步下跌,并引发一轮又一轮波动加剧。美债收益率本月已经飙升,部分原因是市场猜测11月5日大选的获胜者将加大财政刺激力度,刺激经济加速增长和通胀,并扩大公债供应。

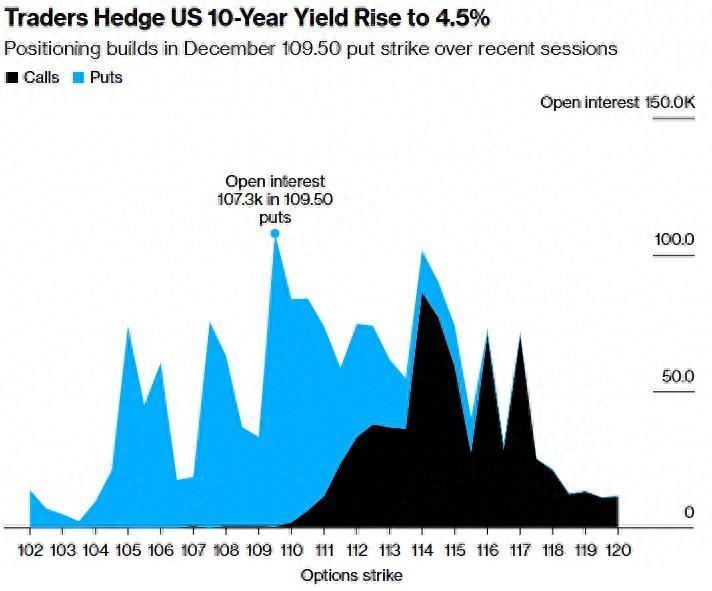

期权交易商看到了更剧烈抛售的风险。他们的目标是10年期美国国债收益率达到4.5%,这将是5月份以来的最高水平。证据可以从未平仓合约中看到——即交易者持有的新头寸数量。最近几个交易日看跌期权合约中,这一指标一直在上升,到11月底,执行价格相当于比目前约4.3%的水平高出约0.20个百分点。

执行价为109.50的看跌期权仓位目前是10年期美债12月到期的期权中最高的,主要是因为几周前交易的仓位溢价为1600万美元。仓位出现了一些波动,但未平仓合约仍在约10.7万份的高位,这表明交易员正在持有对冲仓位,以应对债券市场更大的下跌。

除了美国大选之外,未来几天还会有很多风险,包括周五的劳动力市场数据,这将帮助交易员评估美联储进一步降息的可能程度,以及11月7日美联储的政策决定。

伴随着押注收益率上升的需求,波动性对冲也上升,包括一项将于本周末到期的500万美元期权。受到密切关注的衡量美国债券市场波动性的MOVE指数(ICE - BofA Move Index)周一收于今年最高水平,表明交易员正在支付更高的价格,以防范日益加剧的动荡。

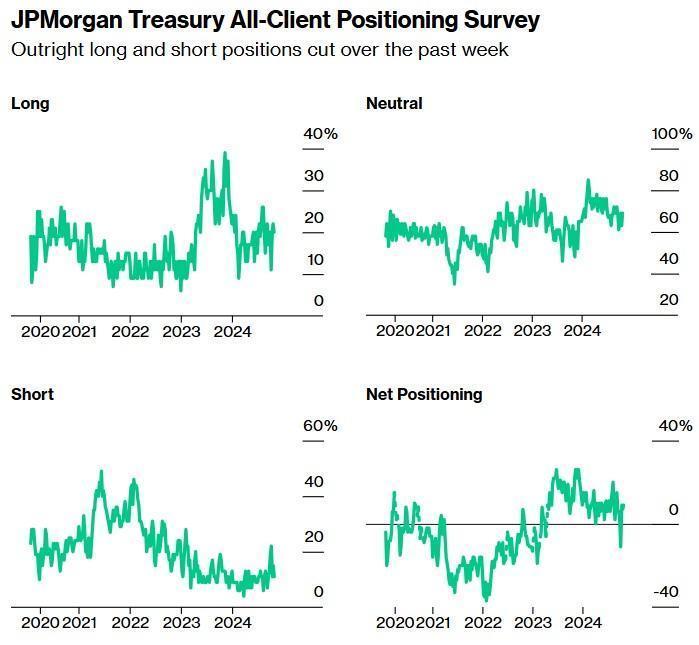

未来更大波动的前景可能会延续期货市场去杠杆化的进程。与此同时,根据摩根大通的最新调查,在现货市场,交易员也在减少筹码,转向更为中性的仓位。

以下是利率市场最新仓位指标的概述:

摩根大通调查

截至10月28日的一周,摩根大通对客户美国国债头寸的调查显示,空头和多头头寸分别被削减了4个百分点和2个百分点,转为中性头寸。

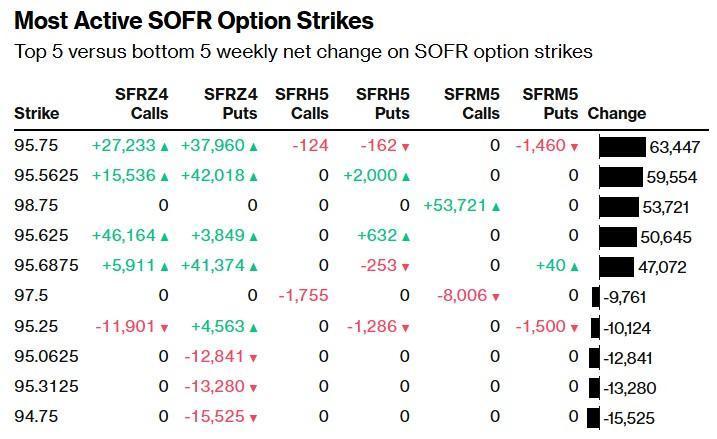

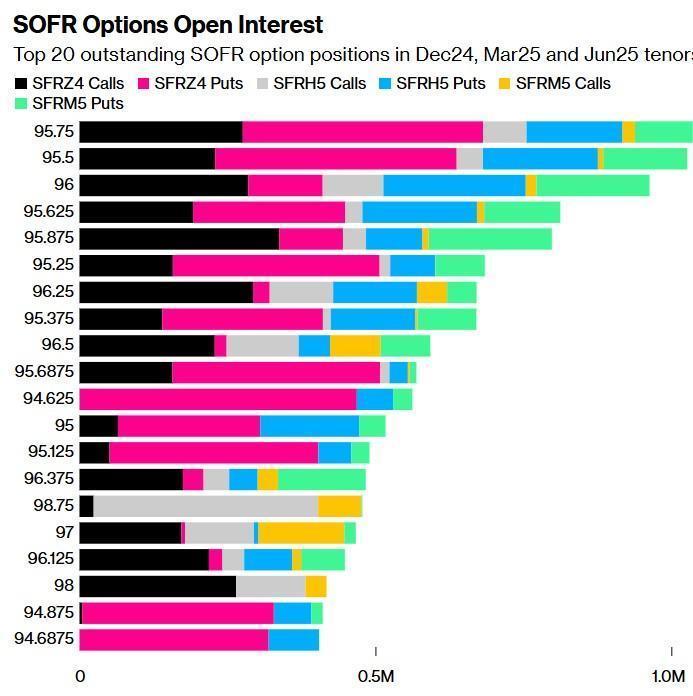

最活跃的SOFR选项

与有担保的隔夜融资利率相关的期权未平仓合约的最大仓位变动见于95.75执行价,12月24日的看涨期权和看跌期权的未平仓合约均大幅上升。过去一周的资金流动包括SFRZ4 95.5625/95.625/95.6875/95.75看涨期权秃鹰式策略的买入,这也解释了95.5625走势中本周的涨幅。过去一周其他引人注目的资金流动包括SFRZ4 95.8125/95.75/95.6875/95.5625看跌期权秃鹰式策略的买入。

SOFR选项热图

在截至2025年6月的SOFR期权中,由于最近对12月24日的看跌和看涨期权秃鹰式策略的需求,95.75执行价目前是最受欢迎的。95.50的执行价仍然有很多头寸,在12月24日的看涨和看跌期权中也有很多头寸。

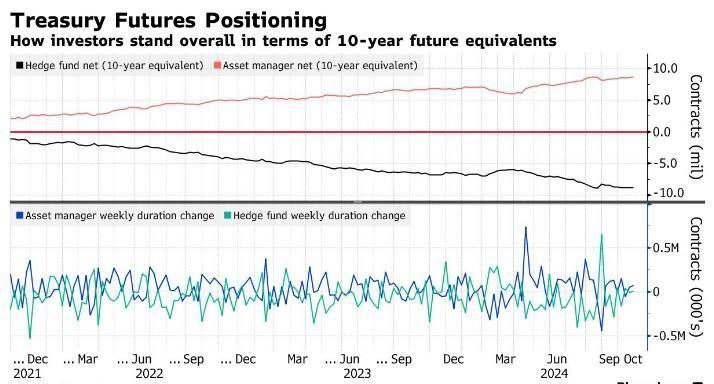

CFTC期货定位

商品期货交易委员会(CFTC)数据显示,截至10月22日当周,资产管理公司将美国公债期货净多头仓位扩大了约7.1万个10年期美债期货等价物。与此同时,对冲基金平仓了约7000个10年期美债期货等价物的净久期头寸。数据显示,在报告周,曲线前端继续出现分化,资产管理公司增加净多头头寸,而对冲基金则增加了同样数量的净空头头寸。

债券看跌期权溢价上升

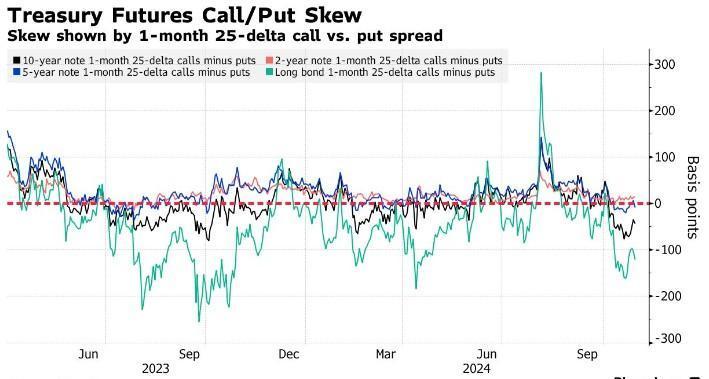

对冲长期公债抛售的溢价相对较短期公债而言仍较高,且接近今年长期公债看跌期权相对看涨期权价格的最高水平。